Bella domanda vero?

Avere un bar comporta delle spese, ma non sempre è chiaro quante sono e soprattutto se c’è modo di risparmiare.

Quindi oggi analizziamo la pressione fiscale che dovrai subire – o che stai già subendo – come impresa: sostanzialmente parliamo delle tasse di un bar (anche se tecnicamente è più corretto parlare di imposte). E capirai a breve che le imposte che devi pagare dipendono principalmente dalla forma giuridica scelta.

Non è un segreto che ci sono forme giuridiche che hanno una tassazione più bassa, ma non puoi scegliere la tua semplicemente sulla base di questa informazione. Va fatta un’analisi globale della situazione per poter scegliere quella più calzante.

Il punto cruciale è proprio questo.

DEVI VALUTARE QUAL E’ LA FORMA GIURIDICA PIU’ ADATTA ALLA TUA ATTIVITA’ E AL TUO BAR, E MUOVERTI DI CONSEGUENZA.

Anche perché scegliere la giusta forma giuridica ti permetterà non solo di risparmiare, ma anche di strutturare facilmente tutta l’organizzazione aziendale.

Vediamo quindi come sono tassate le diverse forme giuridiche, tenendo conto che ci sono vari elementi da tenere in considerazione prima di scegliere quella che fa al caso tuo.

La prima cosa da sapere è che ci sono forme giuridiche individuali e forme giuridiche collettive.

Quella individuale è la cosiddetta “ditta individuale” dove tutto ricade sulle spalle di una persona singola che è l’imprenditore.

Che significa?

Significa che c’è una fusione tra il soggetto che esercita l’impresa e la persona fisica. Il che vuol dire che tu, come imprenditore, rispondi con il tuo patrimonio personale perché coincide con quello d’impresa.

Le imprese collettive si dividono in:

- società di persone

- società di capitali

Rispetto alla ditta individuale, la differenza è che queste sono forme di attività aggregata, cioè composte da più persone.

Invece, la differenza tra società di persone e società di capitali sta nell’autonomia patrimoniale dell’azienda che è perfetta nelle società di capitali e imperfetta in quelle di persone.

Con l’autonomia patrimoniale perfetta i soci sono responsabili delle obbligazioni della società solo per la quota che detengono, mentre con l’autonomia patrimoniale imperfetta i soci sono responsabili anche con il proprio patrimonio.

Per quanto riguarda la ditta individuale si può aderire inizialmente a regimi agevolativi, come ad esempio il forfettario, che prevede una tassazione agevolata.

Quali sono le tasse di un bar nel caso tu scelga di costituire una ditta individuale?

Ti parlo di questa soluzione anche se, a mio parere, la ditta individuale non è la più calzante per le aziende di somministrazione alimenti e bevande.

La ditta individuale ha 4 tipi di imposte diverse.

- 2 imposte erariali che vanno allo stato: Irpef (sulle persone fisiche, è proporzionale agli utili) e Irap

- 2 imposte previdenziali che vanno agli istituti di previdenza: Inail e Inps

Ma come si calcolano le tasse di un bar?

L’Irpef è sempre in proporzione al reddito, questo vuol dire che al crescere del reddito, cresce anche l’aliquota di tassazione. Questi sono gli scaglioni:

- da 0 a 15 mila euro, l’aliquota è al 23%

- da 15 a 28 mila euro al 27%

- da 28 a 55 mila euro al 38%

- da 55 a 75 mila euro al 41%

- oltre i 75 mila euro al 43%

Ma che significa essere tassati sul reddito?

Qual è il reddito?

Il reddito è la differenza tra tutti gli elementi attivi (quindi tutto il fatturato) sottratto dai costi totali della tua attività.

Oltre all’Irpef, la seconda imposta erariale è l’Irap, si tratta di un’imposta regionale sulle attività produttive che parte da una base di aliquota al 3,9%, ma è a discrezione della regione, che può anche decidere aumentarla.

Per quel che riguarda l’Inps, come già detto è un’imposta previdenziale che ci obbliga all’iscrizione alla gestione “artigiani e commercianti”.

Come funziona?

Dobbiamo corrispondere all’Inps un importo fisso annuo di 3850,52 euro, calcolato sul reddito minimale, ovvero 15.953 euro. Il reddito minimale viene cambiato ogni anno, questo fa riferimento al 2021.

La parte eccedente al reddito minimale viene tassata al 24,09%. Quindi ad esempio, facendo finta che i tuoi utili siano di 20 mila euro, la parte eccedente di 4047 (dato da 20.000 meno 15.954) viene tassata al 24,09%.

Quindi si ha una parte fissa, detta minimale, di 3850,52 euro e una parte sottoposta al calcolo sulla base di un aliquota al 24,09%.

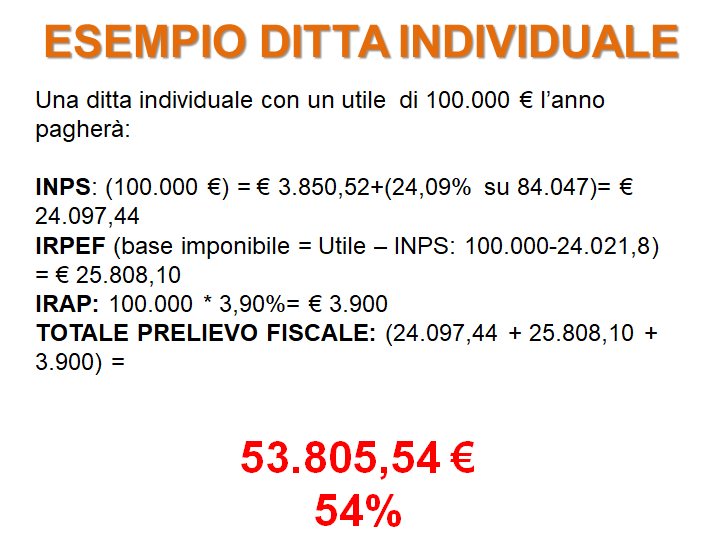

Ti faccio un esempio pratico:

Ora, qui ti ho fatto dei calcoli partendo da un reddito molto alto, e ho semplificato il tutto senza tenere conto di eventuali detrazioni che potresti avere. Nonostante questo, ti renderai conto anche tu che la ditta individuale è poco conveniente. Soprattutto per i redditi medio alti, visto che la l’aliquota si alza di 11 punti percentuali superati i 28 mila euro di reddito.

Se questo non bastasse, ogni anno oltre al saldo, devi pagare anche l’acconto per l’anno successivo, basato sugli incassi dell’anno corrente. Quindi in sostanza lo stato ti tassa per introiti che non hai ancora incassato.

Te lo ridico se non ti è sufficientemente chiaro: dovrai anticipare la parte di imposte per l’anno successivo sulla base di un reddito presunto pari o superiore a quello dell’anno precedente. Simpatico no?

Gli acconti vengono richiesti per qualsiasi forma giuridica scelta e vengono divisi in due tranches. La prima si paga insieme al saldo e può essere rateizzata in un massimo di sei rate a partire da giugno, mentre la seconda viene pagata a novembre e dev’essere versata in un’unica soluzione.

Ora che hai una visuale d’insieme sulla tassazione delle ditte individuali, sarà chiaro anche a te che questo tipo di forma giuridica è conveniente solo per chi produce un reddito basso (inferiore a 28 mila euro l’anno).

Con redditi medio alti la ditta individuale infatti, ha più svantaggi che vantaggi. L’unico vantaggio è legato alla costituzione della società che risulta meno dispendioso, e alla gestione amministrativa più semplificata.

Inoltre uno svantaggio enorme di questa forma giuridica è che, essendoci fusione tra attività aziendale e patrimonio personale, non sei tutelato finanziariamente, perché rispondi per le obbligazioni assunte ANCHE con il tuo patrimonio personale.

Se sei d’accordo con me, escludiamo la ditta individuale come soluzione e passiamo oltre, nello specifico parliamo delle imposte da pagare per chi costituisce una società di persone.

Ne esistono 2 tipi:

- Società in accomandita semplice (SAS)

- Società in nome collettivo (SNC)

Nella Società in Nome Collettivo i soci rispondono illimitatamente e solidalmente per tutte le obbligazioni assunte. La puoi immaginare come se fossero due persone che hanno una ditta individuale che si uniscono in società, con la differenza che se l’utile è 100 mila euro, le spese del bar (tra cui le imposte) sono divise tra le due persone.

Nelle Società in Accomandita semplice, il socio accomandante risponde SOLO per la quota di capitali immessi nella società stessa.

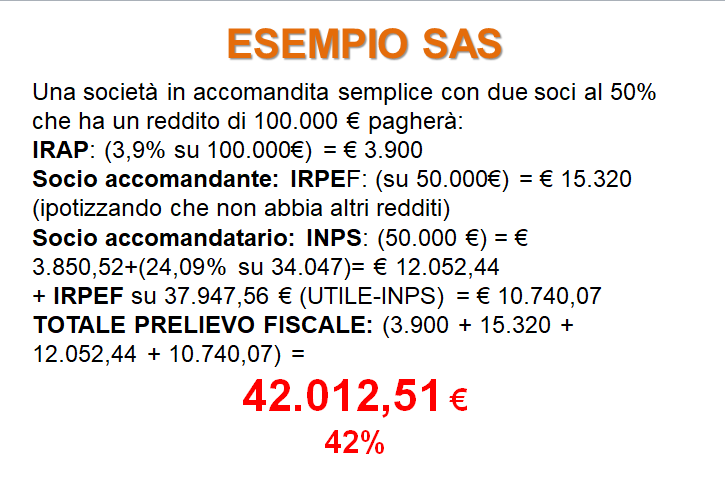

In questo caso vediamo un esempio di tassazione proprio per le società in accomandita semplice (SAS).

Il sistema di tassazione che si usa per le società di persone viene definito per trasparenza, il che significa che a prescindere dalla distribuzione degli utili, questi confluiscono nelle dichiarazioni personali dei soci a seconda della quota di partecipazione e a prescindere dall’effettiva divisione degli utili.

Quindi per quanto riguarda le imposte erariali, esse vengono pagate dai soci come persone fisiche, mentre per quanto riguarda le imposte previdenziali, saranno pagate dai soci nella gestione artigiani e commercianti. Questo fatta eccezione per la SAS, dove viene pagata solamente dai soci accomandatari.

Come per la ditta individuale, ti faccio un esempio anche per la SAS (Società in Accomandita Semplice).

Quindi sicuramente ci sono vantaggi, primo tra tutti, suddividere i redditi tra più persone e quindi avere una pressione inferiore sui singoli soci.

Passiamo infine alle società di capitali, ovvero le SRL, Società a Responsabilità Limitata, di cui esiste anche la variante semplificata (SRLS) che è solo semplificata nella costituzione della società, ma ha la stessa tassazione, gli stessi diritti e doveri delle SRL.

Essendo un soggetto giuridico a tutti gli effetti, è la società che paga direttamente le imposte, non gravano sui soci, a meno che non ci sia una distribuzione degli utili che però è a discrezione dei soci.

Se gli utili non vengono divisi, rimangono all’interno della società, per aumentarne il patrimonio o per essere reinvestiti nella crescita e nello sviluppo dell’azienda.

Quando invece i soci decidono di dividere gli utili, la società fa una ritenuta d’acconto del 26%, il che vuol dire che ciò che riceve il socio è già tassato.

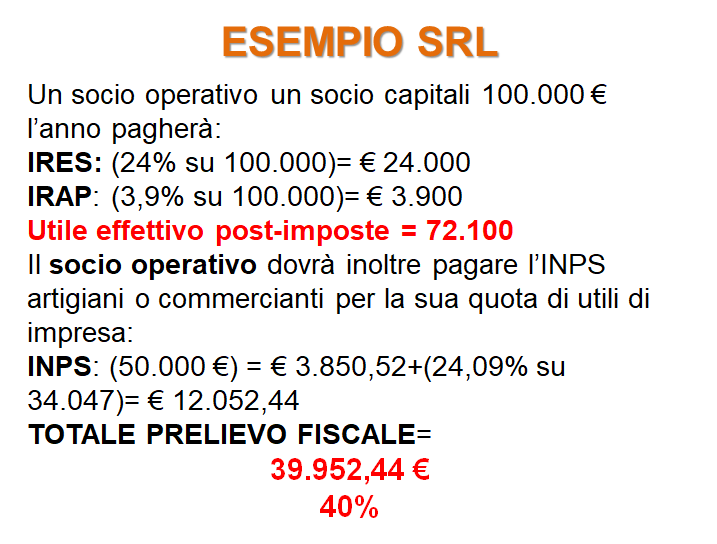

Ti faccio un esempio ponendo che il patrimonio non venga distribuito tra i soci.

L’SRL subisce una tassazione con aliquota fissa del 24%, (IRES), e già questo è un vantaggio, perché l’aliquota di tassazione rimane la medesima a prescindere dalla crescita del reddito.

Una società a responsabilità limitata presuppone che qualcuno svolga l’attività operativa. L’amministratore, anche detto legale rappresentante, se così inquadrato non può svolgere attività operative dunque vanno assunti dei dipendenti.

Nel caso in cui non volessi o non potessi assumere dipendenti, dovresti iscrivere il socio che fa attività all’interno della società come socio lavoratore, solo in questo caso può svolgere attività operative.

Tra i 3 esempi che ti ho fatto, l’SRL è la forma giuridica che ti permette di avere una pressione fiscale minore e oltre a questo occorre valutare anche le agevolazioni e gli sgravi che si possono avere con l’SRL a cui io nemmeno ho accennato.

Ti lascio il video completo per poter approfondire e capire a fondo il funzionamento di ogni forma giuridica. Mi raccomando, non limitarti ad ascoltare, prendi appunti e studia!

Mi rendo conto che questa strategia di guerra è parecchio tecnica ed effettivamente fa parte dei materiali avanzati a cui hanno accesso solo gli imprenditori del settore bar che sono stati ammessi al Circolo degli Ufficiali, ma per te voglio fare ancora di più.

Antonio Mancino è il consulente che metterà mano ai numeri del tuo locale e li stravolgerà facendo crescere la tua azienda a dismisura. Grazie alla consulenza Number Strategy (chiedi informazioni qui) avrai a disposizione il generale Mancino per 3 mesi durante i quali ti insegnerà:

- a leggere il tuo bilancio e a capire quali sono le reali spese e i guadagni del tuo locale

- come abbattere le tasse del tuo locale, in modo che ti rimangano più soldi per te e per la crescita della tua attività

- a fare il conto economico per competenza, che ti permetterà di capire quali spese DEVI tagliare e quali prodotti ti stanno facendo guadagnare di più

- come fare una pianificazione finanziaria sostenibile, in modo che tu non venga più impiccato dalle spese e riesca finalmente a pagarti lo stipendio che meriti come imprenditore

Con questa consulenza personalizzata sulla situazione del tuo business, riuscirai a fare chiarezza sugli errori che stai facendo e che non ti permettono di guadagnare.

Richiedi subito la tua consulenza cliccando sul pulsante qui sotto, ti basterà inserire i tuoi dati e verrai ricontattato immediatamente da uno dei nostri tutor.

Se è la prima volta che entri in contatto con una lezione mia o degli altri Generali, allora potrebbe essere troppo presto per te per richiedere una consulenza personalizzata, ma di sicuro NON è troppo presto per iniziare a studiare i materiali di base a cui hanno accesso tutti i “soldati di BAR WARS”.

Troverai video lezioni gratuite, estratti del nostro circolo degli ufficiali, strategie imprenditoriali da applicare subito e avrai accesso ai nostri training camp, delle sessioni di domande e risposte dove puoi chiedere consigli e suggerimenti ai nostri generali!

Arruolandoti nell’esercito di gestori di locali di BAR WARS, otterrai l’accesso a un’infinità di materiali di formazione su vendita professionale, marketing per locali, gestione e finanza, dipendenti e clienti che riceverai ogni settimana sulla tua casella di posta elettronica.

Quanto costa tutto questo?

Dovrebbe costare parecchio, in effetti, ma se hai fatto attenzione alle mie parole allora dovresti aver notato che puoi arruolarti GRATIS. Almeno finché non cambiamo idea!

Se ho deciso di farti questo regalo è perché voglio che tu inizi a capire a fondo quello che stai facendo all’interno della tua attività e come puoi migliorare, risparmiare e allo stesso tempo farla crescere.

Compila subito la domanda di arruolamento per il nostro battaglione e inizia a studiare le lezioni di BAR WARS per trasformarti nella miglior versione imprenditoriale di te stesso!

Antonio Mancino

Generale di Bar Wars

PS: se invece pensi che il tuo locale sia sull’orlo del baratro e hai bisogno di una consulenza personalizzata, richiedi subito Number Strategy e parla con il generale Mancino, migliorando finalmente la tua vita personale e professionale, clicca qui!

PPS: hai già acquistato una copia del libro “Vincere la Guerra dei Locali”? Se la risposta è no, allora ordina subito il manuale scritto dai Generali di BAR WARS per gli imprenditori del settore bar – da QUI!

il primo Libro di BAR WARS